中信建投陈果:A股被动崛起带来什么变化?

- 新闻

- 2024-11-01 08:12:06

- 575

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信建投证券研究 文|陈果 李家俊

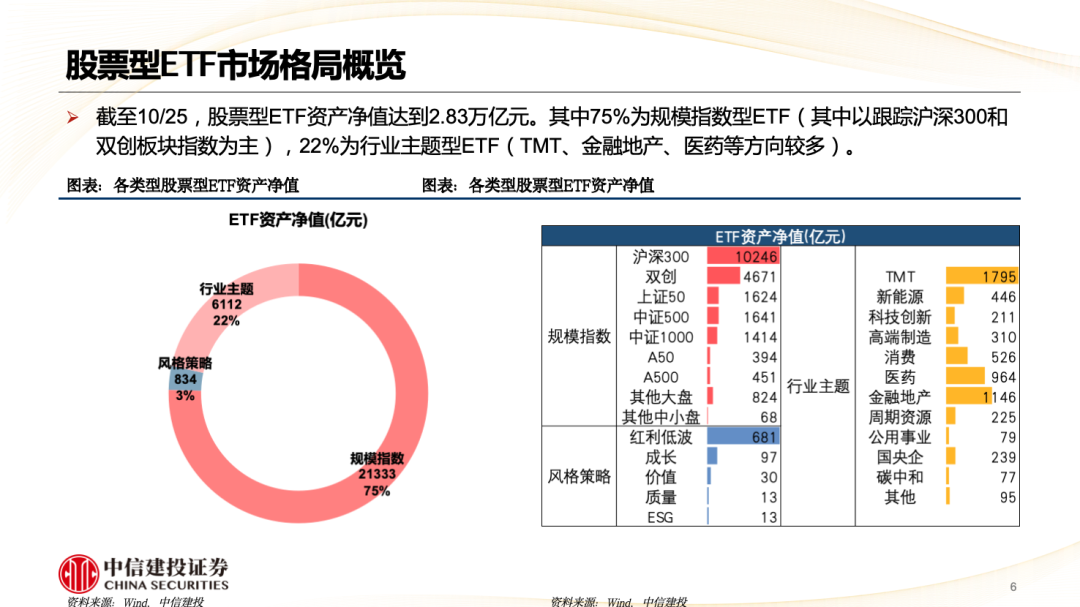

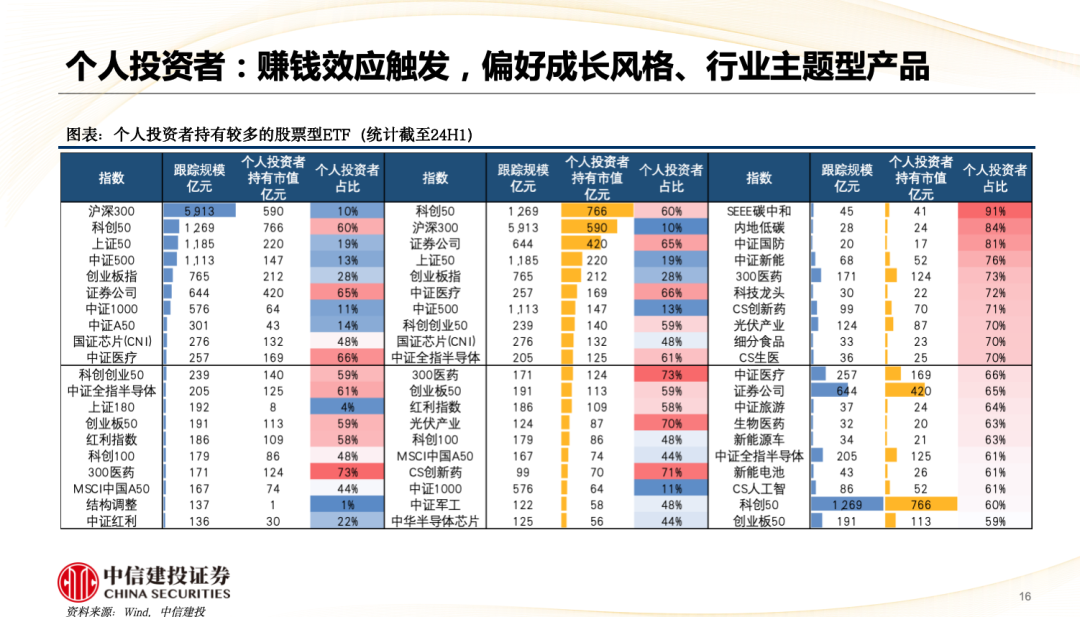

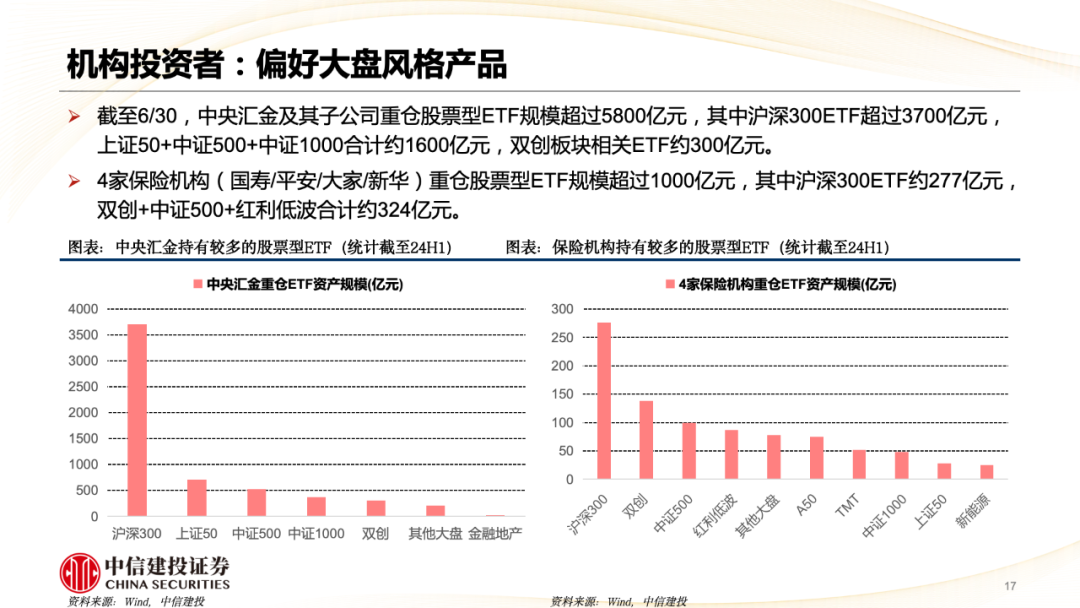

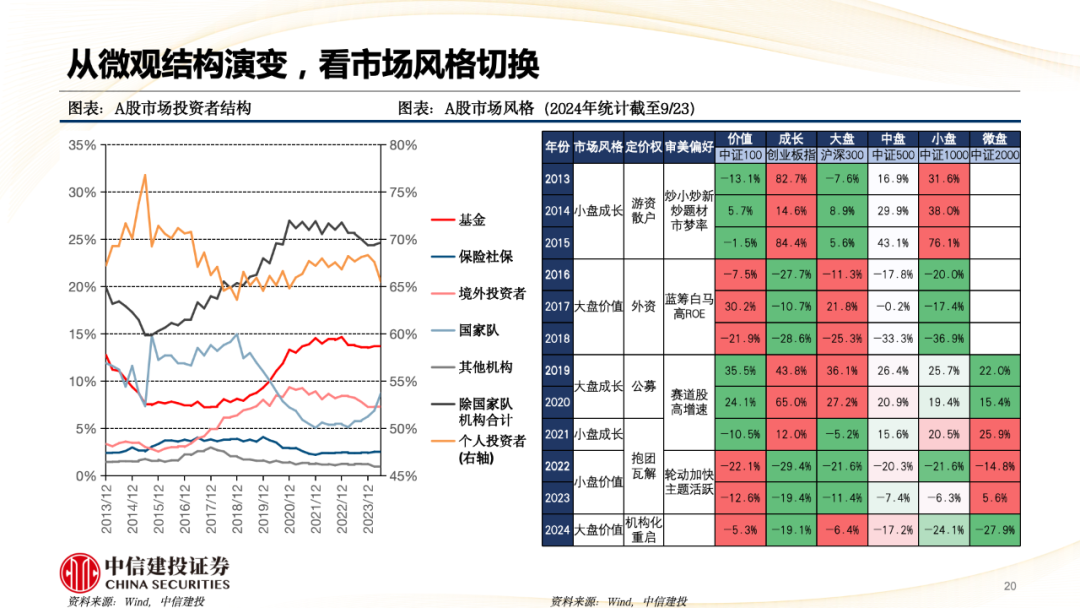

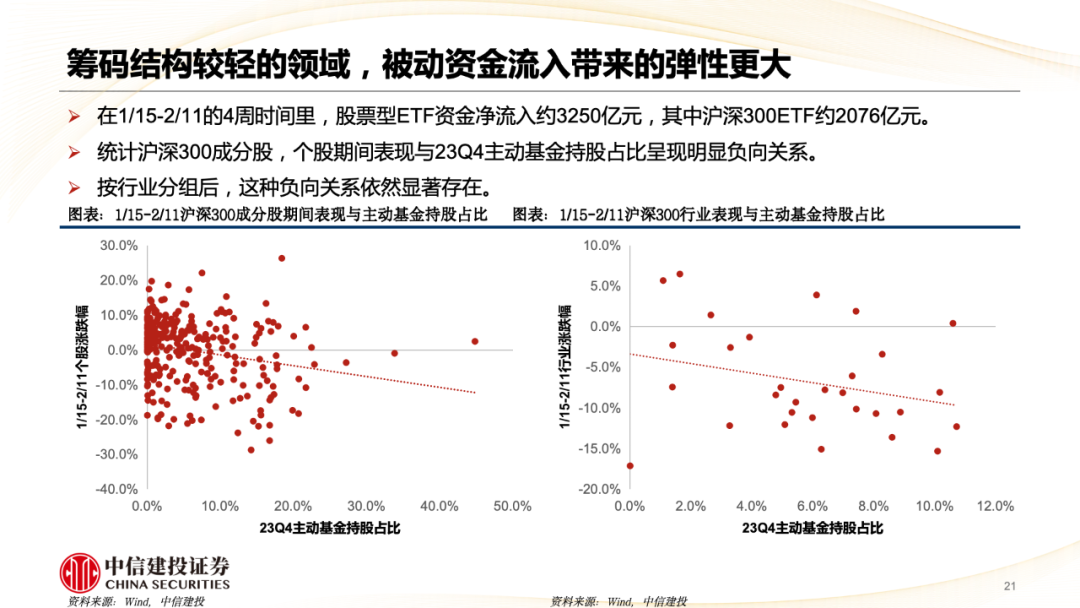

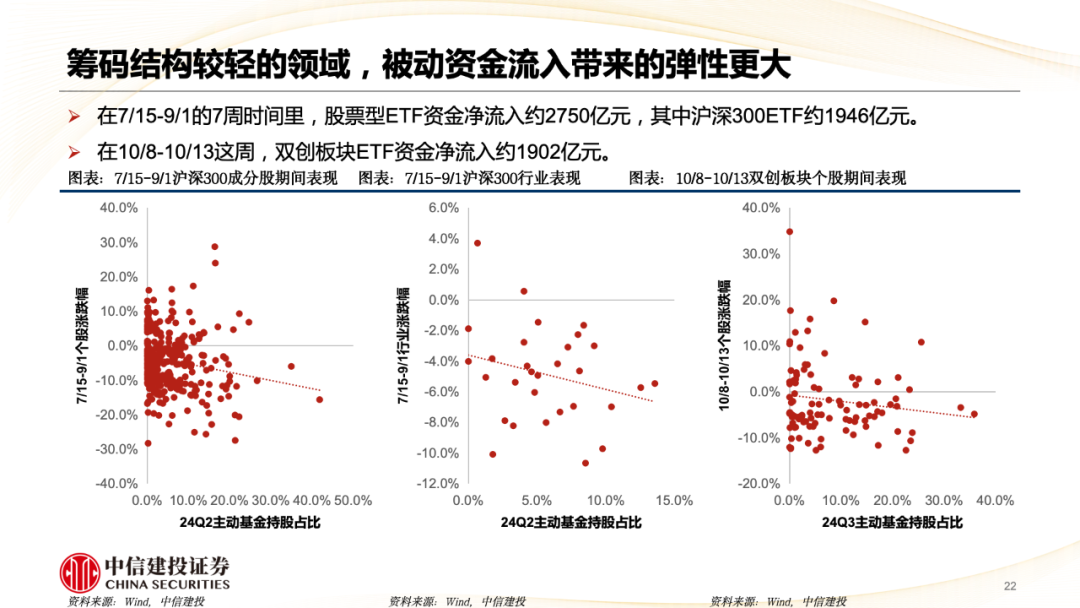

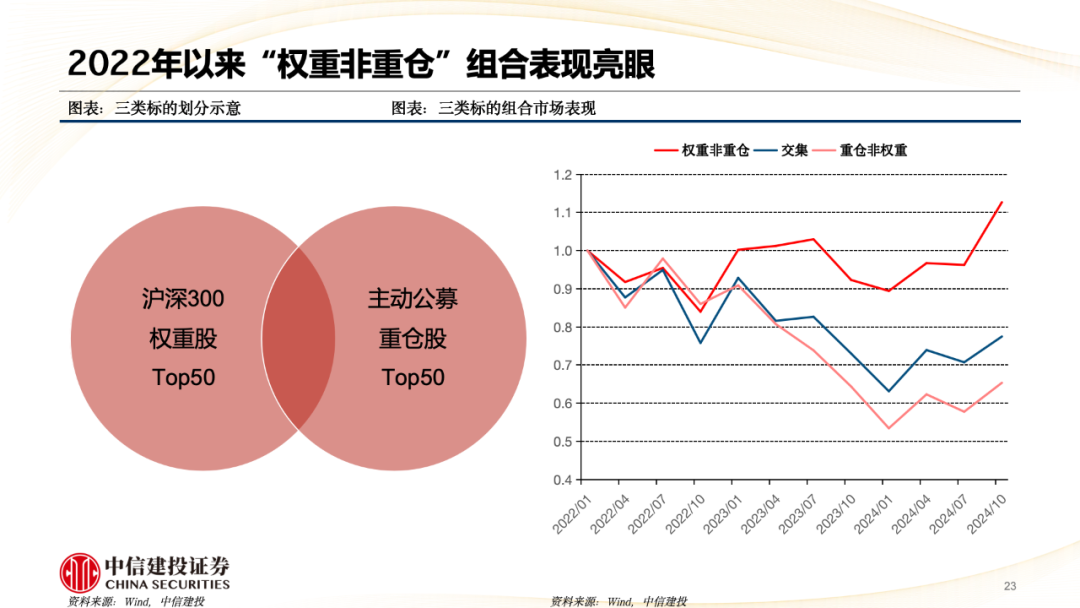

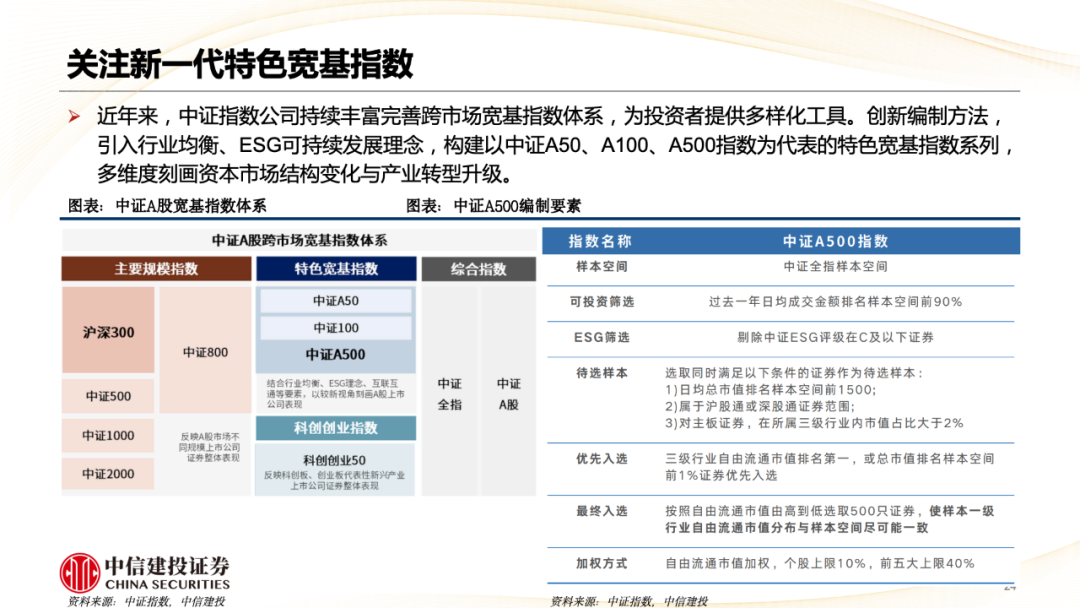

今年以来被动型基金产品增长迅猛,持股市值已经超过主动型基金。截至10/25股票型ETF资金流入超过8500亿元,成为市场上不可忽视的一股增量资金力量。A股被动化浪潮的诞生仍需酝酿,相比之下美股被动化存在多方面因素条件。国内情况来看,个人投资者需要赚钱效应触发,偏好成长风格、行业主题型产品;机构投资者偏好大盘风格产品,保险机构可能提供可观的增量资金。在当前的被动化进程中,首先关注筹码结构较轻的领域,被动资金流入带来的弹性将更大,2022年以来“权重非重仓”组合上涨13%表现亮眼;此外关注以中证A500为代表的新一代特色宽基指数,若后续资金持续流入,部分行业和个股可能获得更高的资金面弹性。

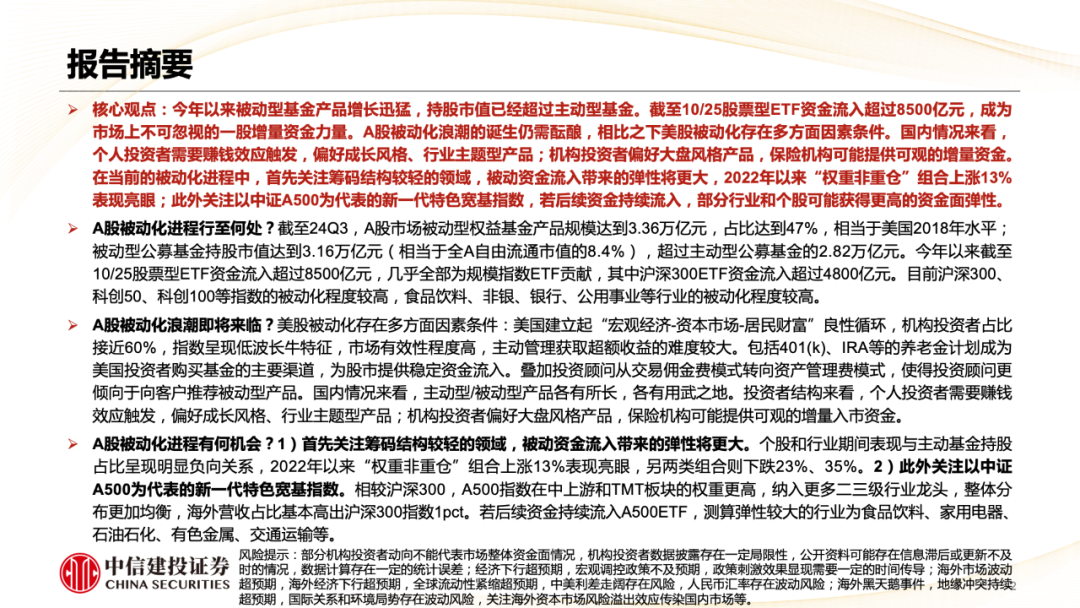

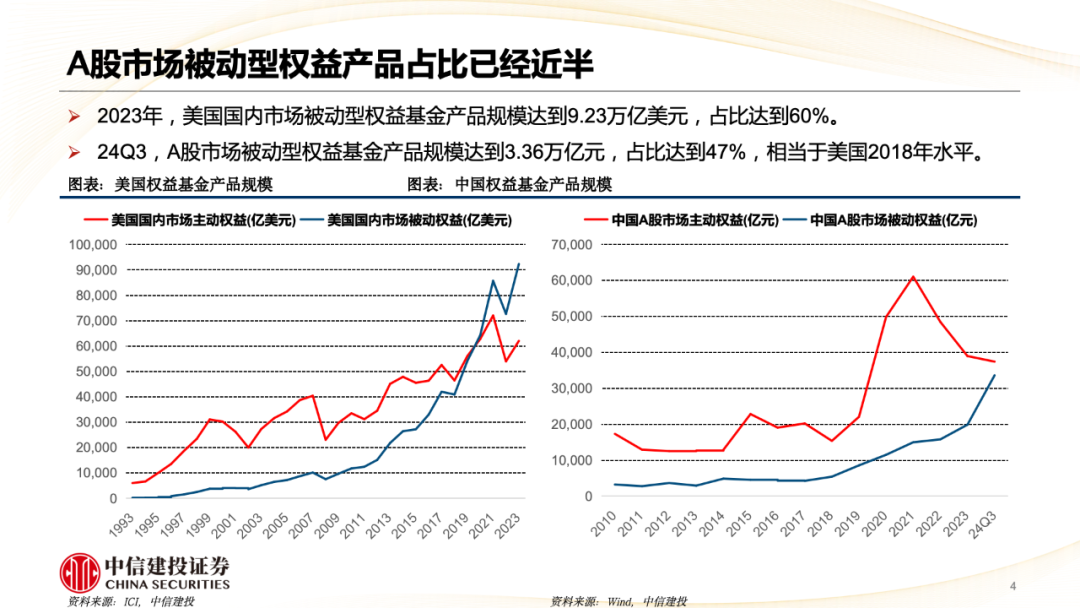

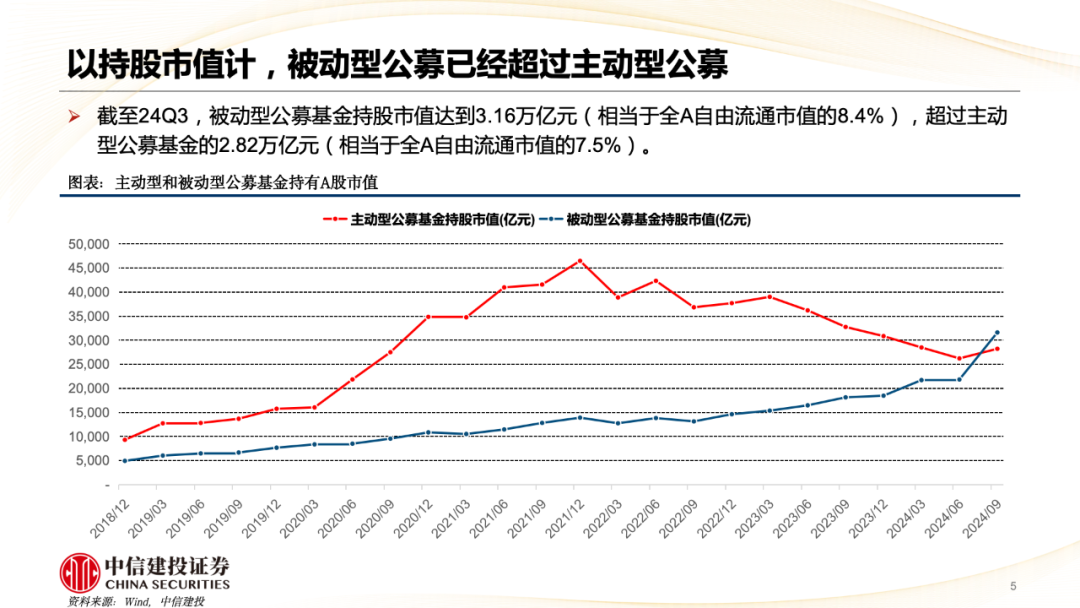

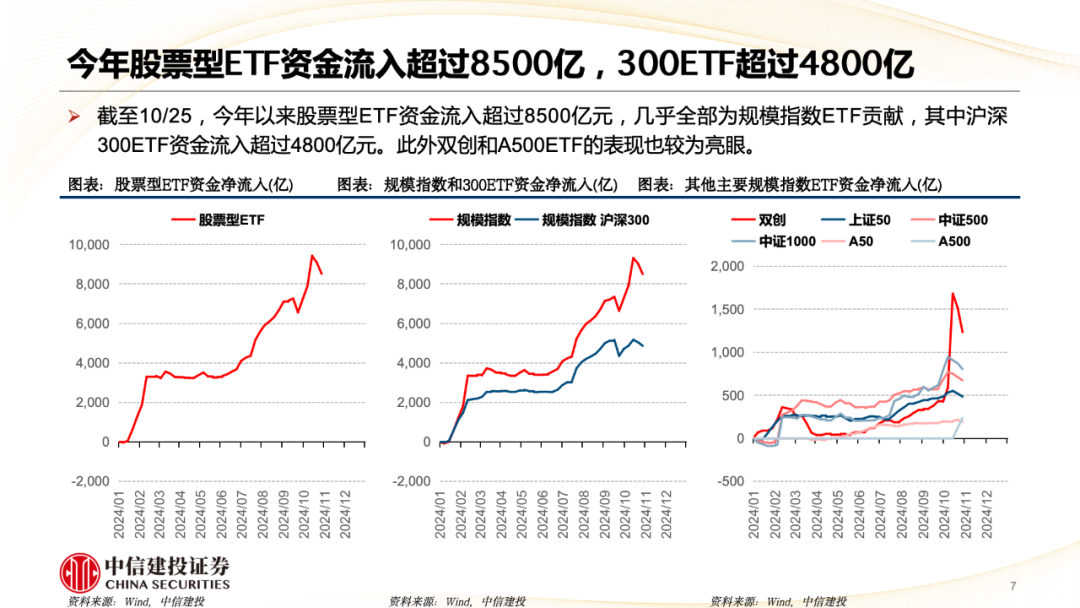

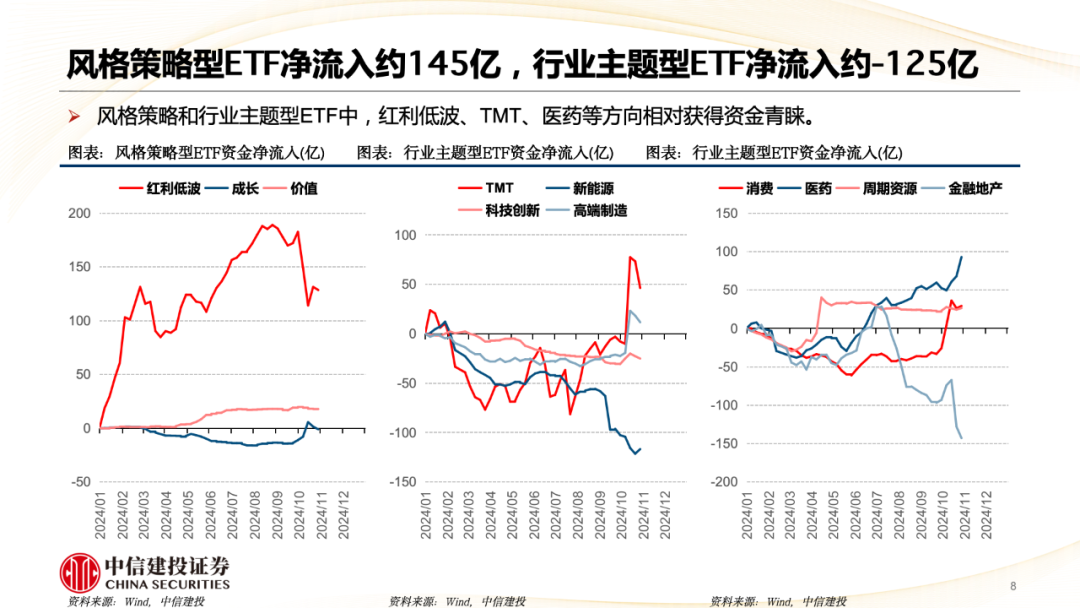

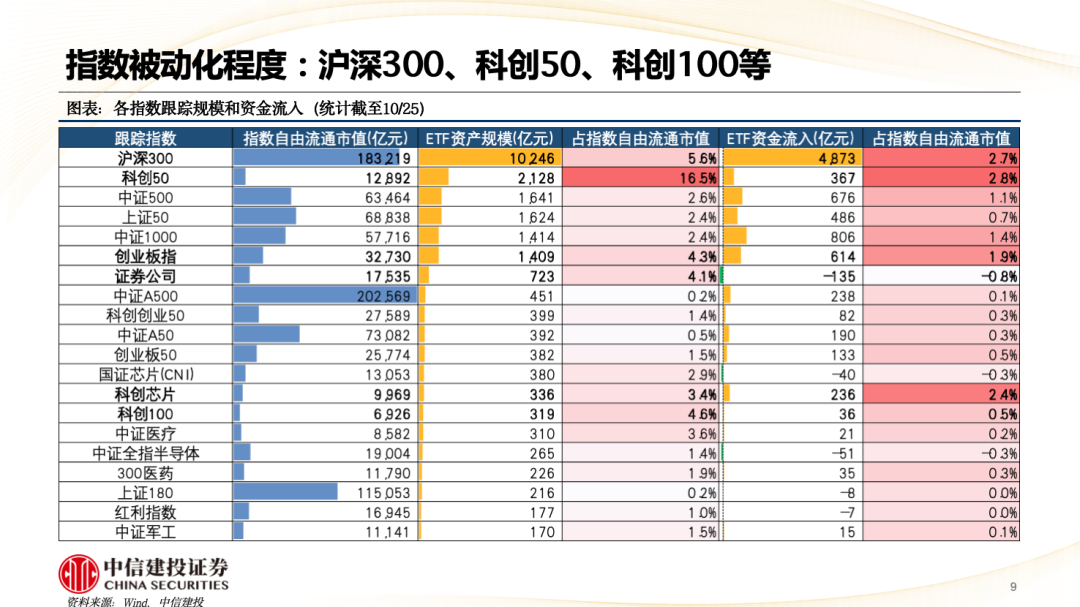

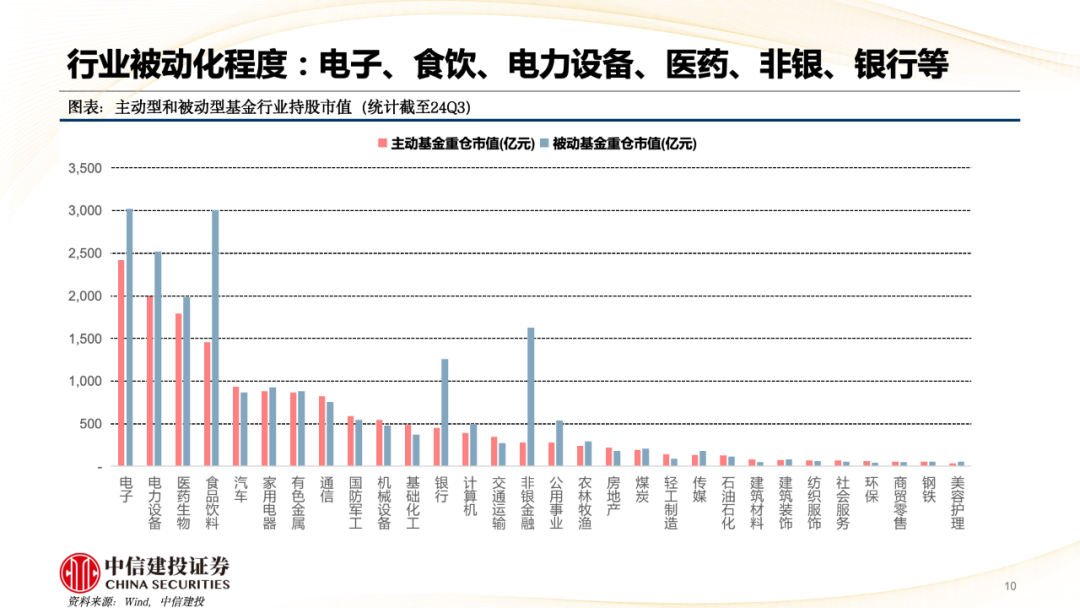

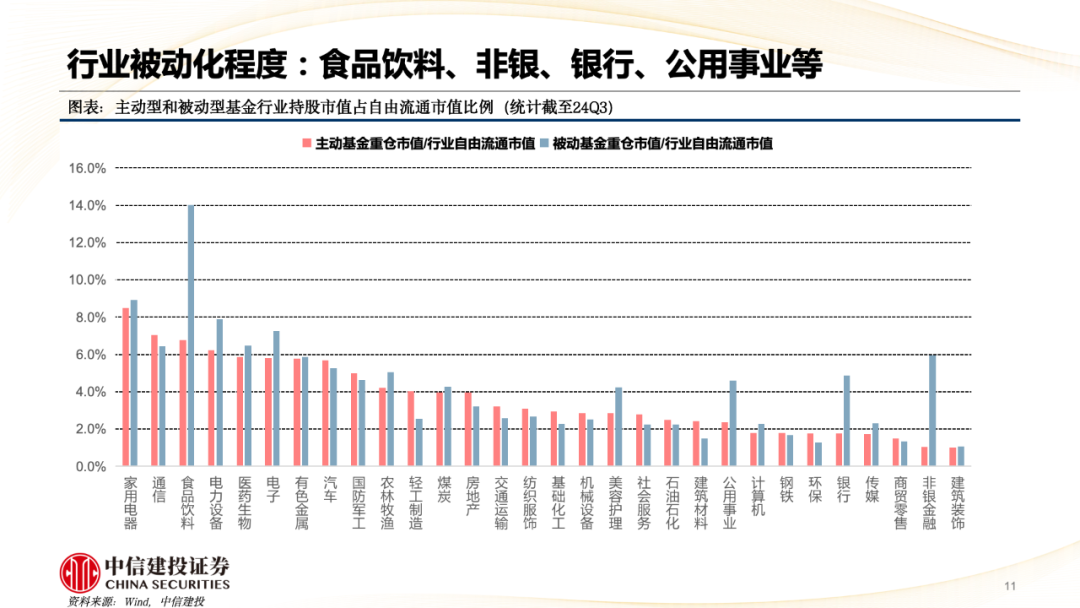

A股被动化进程行至何处?截至24Q3,A股市场被动型权益基金产品规模达到3.36万亿元,占比达到47%,相当于美国2018年水平;被动型公募基金持股市值达到3.16万亿元(相当于全A自由流通市值的8.4%),超过主动型公募基金的2.82万亿元。今年以来截至10/25股票型ETF资金流入超过8500亿元,几乎全部为规模指数ETF贡献,其中沪深300ETF资金流入超过4800亿元。目前沪深300、科创50、科创100等指数的被动化程度较高,食品饮料、非银、银行、公用事业等行业的被动化程度较高。

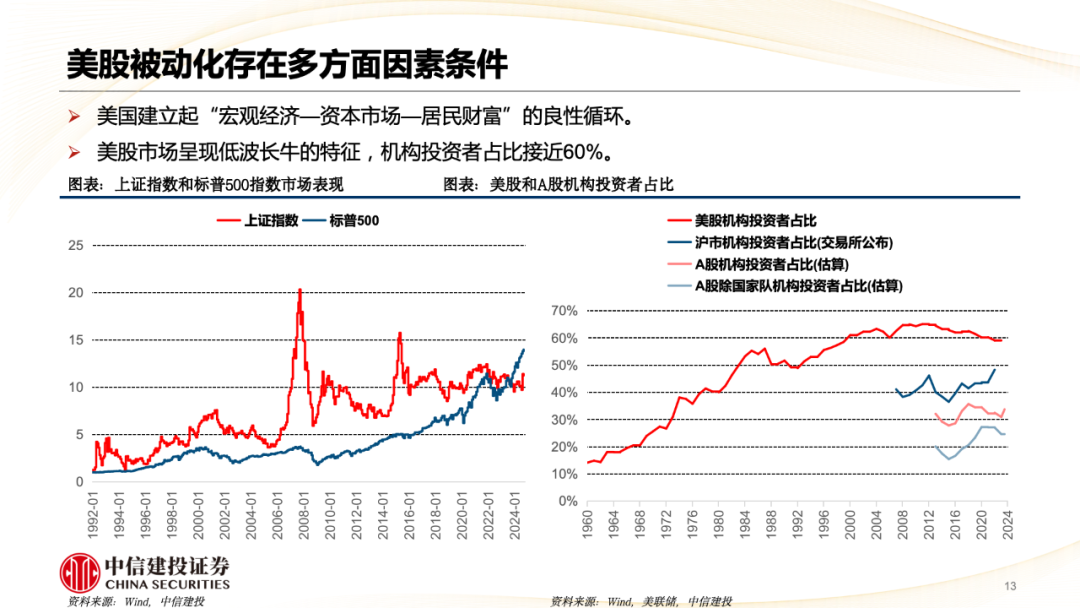

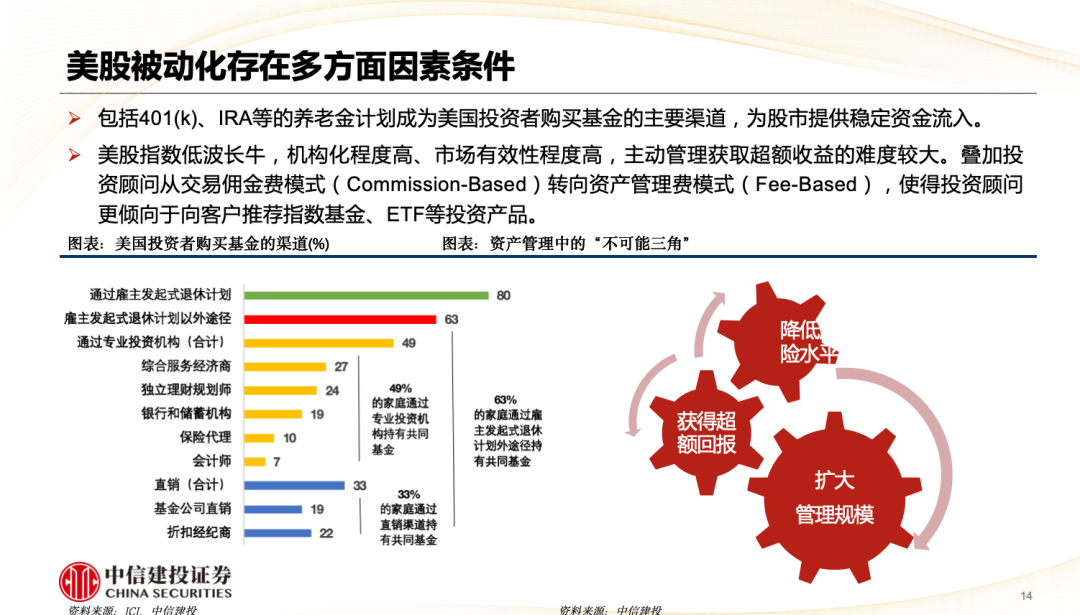

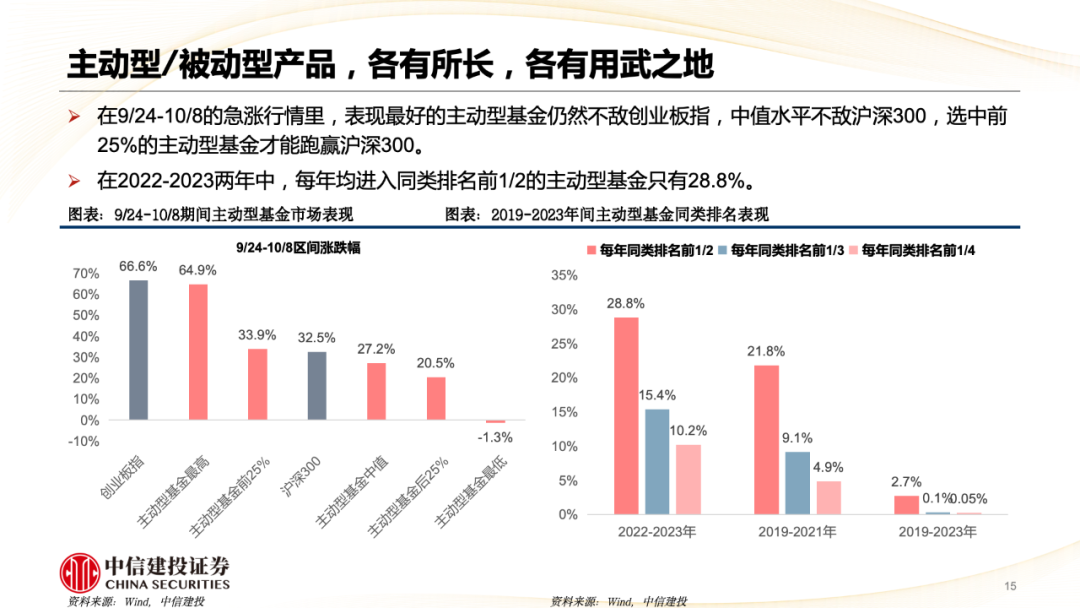

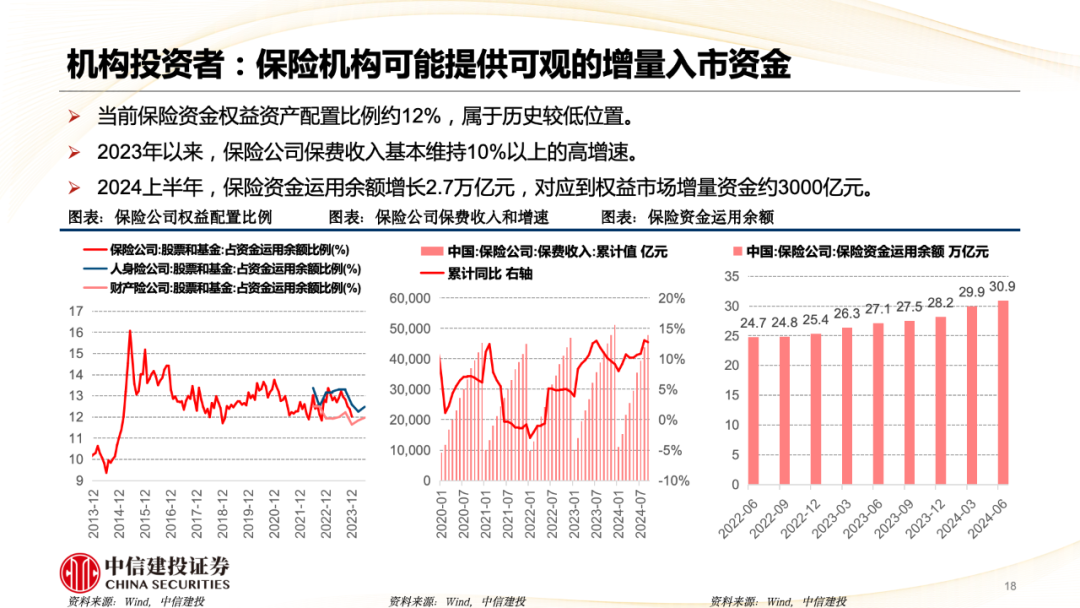

A股被动化浪潮即将来临?美股被动化存在多方面因素条件:美国建立起“宏观经济-资本市场-居民财富”良性循环,机构投资者占比接近60%,指数呈现低波长牛特征,市场有效性程度高,主动管理获取超额收益的难度较大。包括401(k)、IRA等的养老金计划成为美国投资者购买基金的主要渠道,为股市提供稳定资金流入。叠加投资顾问从交易佣金费模式转向资产管理费模式,使得投资顾问更倾向于向客户推荐被动型产品。国内情况来看,主动型/被动型产品各有所长,各有用武之地。投资者结构来看,个人投资者需要赚钱效应触发,偏好成长风格、行业主题型产品;机构投资者偏好大盘风格产品,保险机构可能提供可观的增量入市资金。

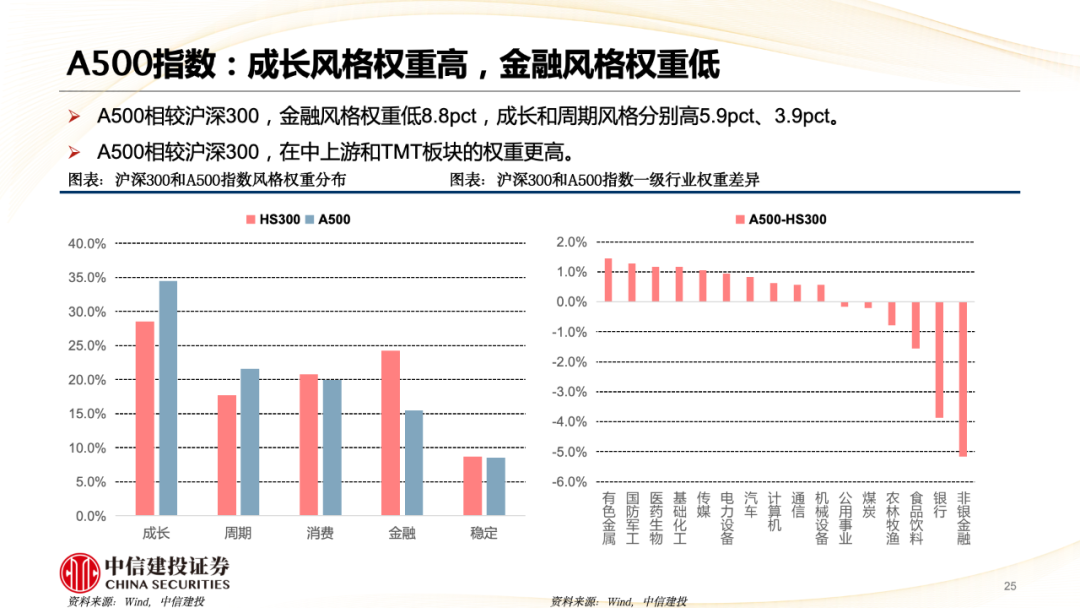

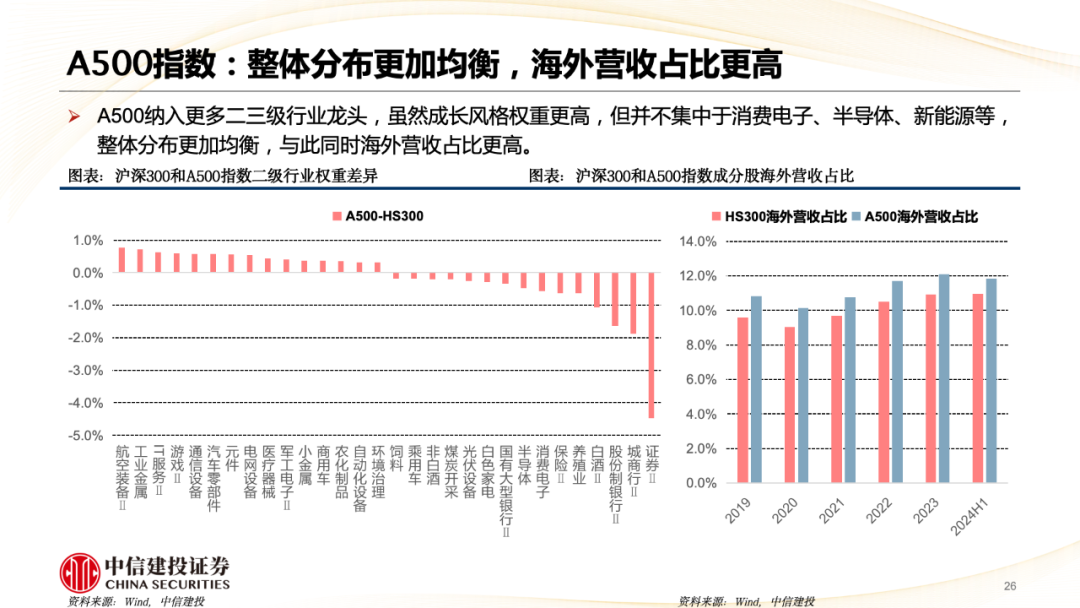

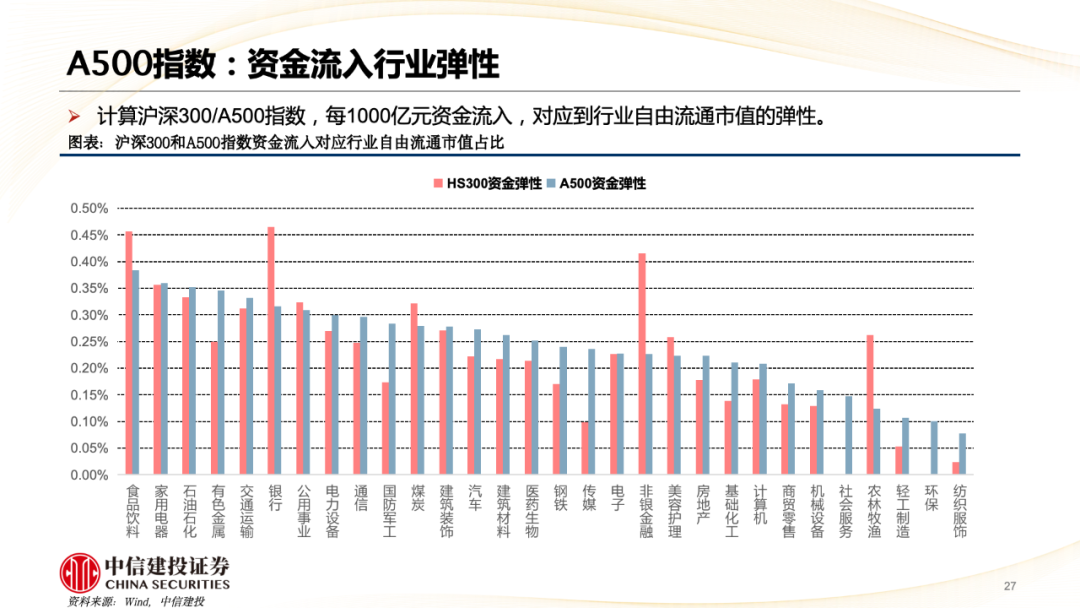

A股被动化进程有何机会?1)首先关注筹码结构较轻的领域,被动资金流入带来的弹性将更大。个股和行业期间表现与主动基金持股占比呈现明显负向关系,2022年以来“权重非重仓”组合上涨13%表现亮眼,另两类组合则下跌23%、35%。2)此外关注以中证A500为代表的新一代特色宽基指数。相较沪深300,A500指数在中上游和TMT板块的权重更高,纳入更多二三级行业龙头,整体分布更加均衡,海外营收占比基本高出沪深300指数1pct。若后续资金持续流入A500ETF,测算弹性较大的行业为食品饮料、家用电器、石油石化、有色金属、交通运输等。

部分机构投资者动向不能代表市场整体资金面情况,机构投资者数据披露存在一定局限性,公开资料可能存在信息滞后或更新不及时的情况,数据计算存在一定的统计误差;经济下行超预期,宏观调控政策不及预期,政策刺激效果显现需要一定的时间传导;海外市场波动超预期,海外经济下行超预期,全球流动性紧缩超预期,中美利差走阔存在风险,人民币汇率存在波动风险;海外黑天鹅事件,地缘冲突持续超预期,国际关系和环境局势存在波动风险,关注海外资本市场风险溢出效应传染国内市场等。

陈果:中信建投证券董事总经理(MD)、研委会副主任、首席策略官。复旦大学理学学士,上海交通大学金融硕士,曾任安信证券首席策略师,研究中心副总经理。因市场把握准确闻名,2020年疫情冲击下的市场底部提出“黄金坑”与“复苏牛”。2021年提出从茅指数到宁组合,是“宁组合”的首创者。曾多次荣获新财富、水晶球和金牛奖中国最具价值分析师等奖项,也是A股市场最具影响力的策略分析师之一。

李家俊:上海财经大学经济学学士、金融硕士,曾就职于兴业证券,2021年加入中信建投证券研究发展部。

证券研究报告名称:《被动崛起带来什么变化?——A股资金洞察系列报告之一》

对外发布时间:2024年10月31日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

陈果 SAC 编号:S1440521120006

李家俊 SAC 编号:S1440522070004

近期热门视频

发表评论