光刻机龙头借壳预期激发涨停潮:挖掘概念股

- 新闻

- 2024-11-05 21:21:09

- 554

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源: 财富投资网

摘要:6000亿元估值的上海微电子借壳上市预期激发市场投资热潮。2024年10月,上海微电子突然撤回了首次公开发行股票(IPO)上市的辅导备案。后续是否重新申请、或采取借壳上市受到业内关注。随着上海微电子借壳上市及并购重组预期的升温,相关上市公司是否成为“对象”值得行业解析。有市场人士分析曾隶属于上海电气(维权)控股集团的动力新科(600841)值得关注,因为上海微电子现任董事长来自上汽并在上汽工作数十年,而动力新科(600841)正好是上汽集团控股的上市公司。事实上,近期上海微电子控股股东上海电气控股集团旗下的6家上市公司也作为其潜在借壳对象,股价迎来上涨。对比估值6000亿元的上海微电子一旦借壳上市成功,对于低市值的上市公司其估值重塑空间巨大。

近日A股市场上的并购重组概念股经过短暂的股价整体波动之后再度活跃,本周并购重组概念股行情炒作脉络的集中度明显上升,尤其是围绕上海微电子借壳上市的强烈预期下所引起的投资机会,已经成为本周以来并购重组概念的主线脉络。从今天的涨幅榜来看,上海电气(601727)、电气风电(688660)、海立股份(600619)、赢合科技(维权)(300457)、华建集团(600629)、张江高科(600895)等多只涉及上海微电子借壳上市并购重组预期概念的品种股价封于涨停或涨幅超过10%!其中,上海电气(601727)作为前一阶段并购重组概念的典型代表,股价已经经历过一波连续涨停的快速暴力拉升的走势,近两天在市场围绕上海微电子借壳上市的强烈预期炒作下,其股价再度回到上升通道,又已经是连续两个交易日封于涨停;电气风电(688660)和张江高科(600895)则均是在近4个交易日里股价录得3个涨停;海立股份(600619)是连续两个交易日股价封涨停;华建集团(600629)则是在近5个交易日里录得4个涨停。

半导体龙头公司借壳上市预期解析:控股集团旗下6家上市公司几乎大部分涨停,除了这6家还有一家“亲儿子”还没被挖掘

光刻机,在半导体制造领域,被视作至关重要的核心设备,尤其对于追求高精度与高性能芯片生产的企业而言,其地位无可替代,堪称整个生产流程的“心脏”。该设备不仅是中国科技产业突破国际垄断、实现技术自主可控的重要武器,更是支撑我国科技崛起的关键支柱。

经过近年来的艰苦努力,我国已经在光刻机技术上取得了显著进展,2024年,我国科技领域迎来了光刻机全流程国产化的重大历史突破。这一消息在全球范围内引起了巨大震动,打破了欧美国家在光刻机技术上的垄断,为我国高科技产业的发展注入了强大动力。

应该说,我国光刻机领域当前最具代表性的企业就是上海微电子装备(集团)股份有限公司。上海微电子成立于2002年3月,定位“赋有国家使命的市场化公司”。是国内唯一具备制造多领域、多品种产线应用的高端光刻机供应商。

根据公司官网的介绍,上海微电子装备(集团)股份有限公司(英文简称“SMEE”,以下简称“上海微电子”)主要致力于半导体装备、泛半导体装备、高端智能装备的开发、设计、制造、销售及技术服务。公司设备广泛应用于集成电路前道、先进封装、FPD面板、MEMS、LED、Power Devices等制造领域。

近几年来,上海微电子在半导体领域的表现非常抢眼,技术实力稳步提升。他们在集成电路方面积累了丰富的研发经验,拥有了一批自主知识产权的核心技术。近日,上海微电子宣布新增多项光刻机核心专利,涵盖“基板加热承载装置及半导体机台”,精准控温,奠定高效生产基石;“投影物镜及光刻机”,光学精度再攀高峰,刻画纳米级奇迹;“曝光投影物镜及光刻机”,每一次曝光都是对技术极限的挑战与超越。这些专利不仅强化了上海微电子在高端光刻设备领域的技术壁垒,更为全球半导体产业链注入强劲动能。上海微电子,以科技创新为翼,持续推动光刻技术迭代升级,携手业界共绘半导体未来蓝图,让“中国智造”闪耀世界舞台!

而这一切,都为上海微电子的上市打下了坚实的基础。

公开资料显示,上海微电子自2017年起就开始了上市辅导进程,由中信建投证券担任辅导机构。辅导报告指出,公司已建立相对规范的公司治理结构和内部控制体系,但在财务规范性、募投项目方案及资金需求测算方面仍有待完善。

然而,2024年10月,上海微电子突然撤回了首次公开发行股票(IPO)上市的辅导备案。后续是否重新申请、或采取借壳上市受到业内关注。

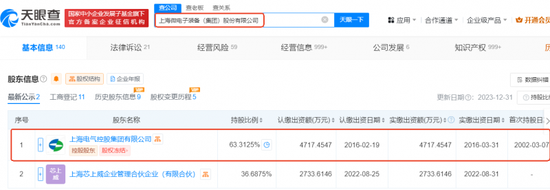

本周并购重组概念股行情炒作脉络的集中度明显上升,尤其是围绕国产光刻机巨头——上海微电子借壳上市的强烈预期下所引发的投资机会值得投资者关注。根据公开资料,上海微电子的控股股东为上海电气控股集团有限公司,后者持有上海微电子63.3125%股权。

从今天的涨幅榜来看,上海电气(601727)、电气风电(688660)、海立股份(600619)、赢合科技(300457)、华建集团(600629)、张江高科(600895)等多只涉及上海微电子借壳上市并购重组预期概念的品种股价封于涨停或涨幅超过10%!其中,上海电气(601727)作为前一阶段并购重组概念的典型代表,股价已经经历过一波连续涨停走势,近两天在市场围绕上海微电子借壳上市的强烈预期炒作下,其股价再度回到上升通道,又已经连续两个交易日封于涨停;电气风电(688660)和张江高科(600895)则均是在近4个交易日里股价录得3个涨停;海立股份(600619)是连续两个交易日股价封涨停;华建集团(600629)则是在近5个交易日里录得4个涨停。

潜在借壳目标解析

从下图我们可以看出,在当前上海微电子存在借壳上市预期的情况下,所涉及的借壳上市潜在目标一览:

但随着上述公司股价的持续上涨,一些潜在低估上市公司跃然纸上。

公开资料显示,动力新科(600841)由“上柴股份”于2022年3月更名而来,而上柴股份(600841)在2008年以前一直隶属于上海电气控股集团,也就是说如今由上柴股份更名而来的动力新科(600841),事实上在2008年前一直归属于上海电气控股集团。同时,业内人士透漏目前上海微电子和上海微电子的控股股东上海电气控股集团的两大掌门人——上海微电子董事长干频和上海电气控股集团董事长吴磊是上汽集团体系内工作数十年的“上汽人”。作为资深的“上汽人”,上海微电子董事长干频和上海电气控股集团董事长吴磊均是在近两年才调任上海电气控股集团,分别出任上海电气(601727)的副董事长和上海电气控股集团以及上海电气(601727)的董事长,其中干频还兼任上海微电子的董事长。因此,在这样的背景下,随着上海微电子借壳上市并购重组预期的市场热度进一步升温,并在上海微电子董事长干频和上海电气控股集团董事长吴磊这两位资深“上汽人”或主导资本运作工作的背景下,动力新科(600841)未必不会成为目标。

根据过往资料显示,上柴股份(600841)原来的控股股东上海电气集团股份有限公司于2007年12月29日与上海汽车在上海签订了《股份转让协议》,上海汽车收购上海电气集团所持有的上柴股份(600841)50.32%股份,至此上海电气集团已不再持有上柴股份(600841)任何股份。

上汽有关人士表示,本次收购的目的是拓展上柴股份(600841)的市场空间、提升上柴股份(600841)的核心竞争力,同时使上海汽车在商用车领域的实力进一步增强。历时半年之后,上海汽车收购上柴股份(600841)相关事项于2008年6月获得商务部的批准。

也就是说,如今由上柴股份更名而来的动力新科(600841),事实上在2008年前一直是隶属于上海电气控股集团,直到2008年归属于上汽集团。事实上,近期上海微电子控股股东上海电气控股集团旗下的6家上市公司作为其潜在借壳对象或为市场所知,但如动力新科(600841)等具有历史关联的公司也未必不是一个选项。

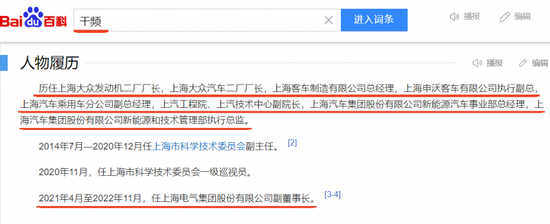

根据公开资料显示,上海微电子装备(集团)股份有限公司现任党委书记、董事长干频职业生涯始于上汽,是这家“巨无霸”汽车制造商最早的新能源事业负责人,氢燃料电池发展的坚定支持者、参与者和推动者,以及与上燃动力联手推动奥运、世博成功示范的关键先生。干频毕业于上海交通大学,曾任上海大众汽车有限公司汽车二厂党委书记、经理,上海客车制造有限公司总经理,上海申沃客车有限公司党委书记、执行副总经理,上汽汽车制造有限公司副总经理,上海汽车集团股份有限公司汽车工程研究院副院长、燃料电池汽车事业部总经理、新能源汽车事业部总经理、新能源和技术管理部执行总监,上海市科学技术委员会副主任、一级巡视员。作为上海微电子现任党委书记、董事长,干频还兼任上海电气控股集团副董事长。

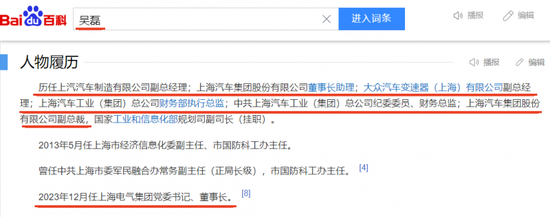

而另一位主导上海微电子上市工作的吴磊,作为现任上海电气控股集团以及上海电气(601727)的党委书记、董事长,无疑在未来公司资本运作方面肩负着重要责任。吴磊毕业于同济大学,现任上海电气控股集团党委书记、董事长。与上海微电子现任党委书记、董事长干频一样,吴磊的职业生涯也同样始于上汽。吴磊曾任上汽汽车制造有限公司副总经理,上海汽车集团股份有限公司董事长助理,大众汽车变速器(上海)有限公司副总经理,上海汽车工业(集团)总公司财务部执行总监,上海汽车工业(集团)总公司纪委委员、财务总监,上海汽车集团股份有限公司副总裁,国家工业和信息化部规划司副司长(挂职),上海市经济和信息化委员会副主任,上海市国防科技工业办公室主任,上海市委军民融合发展委员会办公室常务副主任(正局长级)。

而且,上海微电子董事长干频和上海电气控股集团董事长吴磊作为资深的“上汽人”,也都是在近两年才调任上海电气控股集团,分别出任上海电气(601727)的副董事长和上海电气控股集团以及上海电气(601727)的董事长,其中干频还兼任上海微电子的董事长。

当前保壳压力较大的动力新科(600841)能否“回归”上海电气集团引热议

动力新科(600841)在2008年以前一直隶属于上海电气集团,2008年控股权转让给上汽集团后,也经历过汽车行业高速发展的红利期,但是随着近些年来整个汽车行业趋势向新能源转变,公司主营业务作为传统燃油动力方向逐渐被集团边缘化而且最近已经连续亏损两年多,保壳压力很迫切!

动力新科(600841)于2021年与上汽集团、重庆机电控股(集团)公司等交易方实施完成重大资产重组。作为重要重组标的的上汽红岩在重组完成后成为动力新科全资子公司。

2021年,即重组完成当年,动力新科(600841)实现营业收入约244亿元,其中重卡业务的营收占比高达74%,约180.8亿元。受益资产注入,动力新科(600841)2021年实现归母净利润约6.93亿元,同比大幅增长87.48%。

然而,成也“重卡”,败也“重卡”。受行业波动影响,动力新科(600841)2022年归母净利润由盈转亏,亏损额为16.11亿元,同比减少332.54%。而在2023年,虽然行业快速回温,但公司仍未找到解决途径,重卡业务持续低迷,使得亏损额进一步拉大。

重卡销量下滑加之经营表现不佳,业绩承诺犹如一张“空头支票”。根据重组时的业绩承诺,作为业绩承诺资产之一,上汽集团直接及间接持有的上汽红岩61.48%股权,其2021年至2023年的扣非净利润应分别不低于1.45亿元、2.13亿元、1.98亿元。

但根据动力新科(600841)披露,2022年至2023年,上汽红岩实际盈利(扣非后金额)分别为-10.94亿元、-15.23亿元。换言之,业绩承诺期间,除了2021年越线达标外,剩余两年均以未完成告终。

而且,进入到2024年,动力新科(600841)业绩拉垮的局面依然未得到改观。公司2024前三季度报告显示,公司今年前三季度净利润亏损高达12.63亿元。

可见,近年来,受累重组以及重卡价格战困扰,动力新科(600841)花大力气布局的“重卡+柴油发动机”双主业似乎离彼时预期渐行渐远。

动力新科(600841)目前主要业务为生产制造柴油发动机和重型卡车。其中,公司生产制造的柴油发动机主要为国内商用车企业、工程机械企业以及船舶和发电机组等制造企业配套,公司全资子公司上汽红岩主要从事商用重型汽车的生产制造和销售。

作为动力新科(600841)的重要板块,由子公司上汽红岩承载的重卡业务,在2023年表现惨淡。数据显示,上汽红岩去年仅实现重卡整车销售9090辆,同比下降30.7%,弱于行业平均水平。

对此,动力新科(600841)的解释是,国内重卡行业历经巨大的景气度波动,“价格战”与日俱增、新老赛道切换加速,市场竞争激烈程度持续加剧,上汽红岩传统优势的自卸车车型在房地产、基建不景气情形下,近两年来市场占有率持续下滑,渠道库存消化缓慢,应收账款回笼不及预期,销量与盈亏平衡点的差距加大,受重卡销量下降、主营业务亏损及计提各类减值准备等影响,重卡板块发生较大亏损。

然而,从国内商用车在2023年的整体表现来看,行业持续回暖已成共识。中汽协数据显示,2023年全年商用车产销分别完成403.7万辆和403.1万辆,同比分别增长26.8%和22.1%。

公司坦言,虽然目前上汽红岩正加快应收账款的回笼,但因部分应收账款账龄趋长,如果未来客户财务状况及公司收款政策变化等原因导致可回收性降低,后续仍存在减值计提增加和应收款项收回困难的风险。

种种迹象已显示,连续大幅亏损近三年的动力新科(600841)当前已经面临较大的保壳压力,甚至可以说是刻不容缓!在上汽集团当前的战略重心已经明显转向新能源赛道的大背景下,动力新科(600841)作为传统燃油板块业务,必定将逐渐边缘化。因此,对于当前已经陷入连续亏损泥潭的动力新科(600841)而言,尽快启动新一轮的资产重组从而恢复上市公司的正常盈利能力,才是当务之急!

发表评论