光大期货有色金属类日报11.12

- 体育

- 2024-11-12 11:07:05

- 549

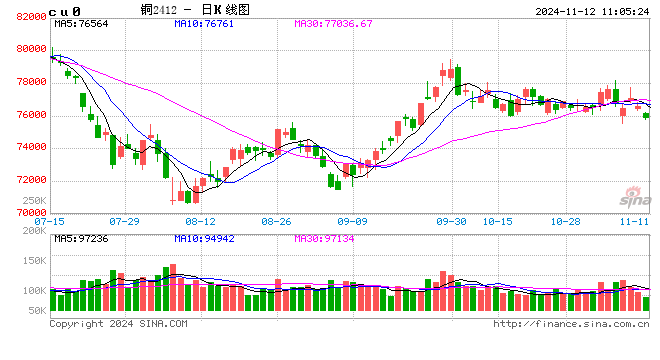

铜:

隔夜LME铜震荡走低,下跌1.42%至9299美元/吨;SHFE铜主力下跌0.85%至75900元/吨;国内现货进口窗口持续打开。宏观方面,随着特朗普胜选,市场提前进入“特朗普交易”,这表现在美元指数、美债和美股走强以及金铜原油价格出现回落。国内方面,国内化债信心较为坚决,或继续提振市场情绪。基本面方面,LME铜库存下降525吨至271875吨;SMM统计国内社会库存周一环比下降1.47万吨至17.78万吨;铜价出现快速回落,升贴水略显坚挺,表明此时下游并无恐慌态势,反而从社会库存表现来看,存在顺势补库的动作。美元指数强势短线压制住铜价走势,但随着海外宏观风险事件逐步落地,铜价关注焦点可能逐渐回到国内稳增长,因此对于铜价并不悲观,维系11月先抑后扬的判断。

镍&不锈钢:

隔夜LME镍跌1.47%报16070美元/吨,沪镍跌0.39%报128050元/吨。库存方面,昨日 LME 镍库存减少84吨至150252吨,昨日国内 SHFE 仓单减少119吨至28100吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水维持-200元/吨。镍矿方面,周度镍矿内贸价格及溢价出现下调,但据铁合金在线,印尼未来镍矿定价政策将迎来大改革,hpm的定价基础将和 LME 镍脱钩,同时计划对镍矿征收税费,细则或将于11月公布,建议投资者紧密关注新政影响。不锈钢产业链来看,镍铁市场挺价意愿较强,但不锈钢需求拖累价格,导致钢厂接受程度有限;库存端,本周全国主流市场不锈钢89仓库口径社会总 库存98.2万吨,周环比下降1.91%;供给端,据Mysteel统计,2024年11月国内43家不锈钢厂粗钢排产329.62万吨,月环比增加1.07%。新能源产业链来看,原材料现货价格随LME价格反弹而小幅上涨,周度镍盐利润下降,尽管11月锂电产业链仍为旺季,但三元环比或呈现负增长。资源端趋松,一级镍持续放量,库存延续累库,短期仍需关注宏观情绪变化,且需紧密关注印尼新政。

氧化铝&电解铝:

氧化铝震荡偏弱,隔夜AO2501收于5335元/吨,跌幅01%,持仓减仓8671手至28.3万手。沪铝震荡偏弱,隔夜AL2412收于21275元/吨,跌幅0.86%。持仓减仓10877手至18.98万手。现货方面,SMM氧化铝价格涨至5441元/吨。铝锭现货升水收至60元/吨,佛山A00报价涨至21330元/吨,对无锡A00贴水140元/吨,下游铝棒加工费河南持稳,临沂包头下调40-50元/吨,新疆南昌无锡广东上调80-160元/吨;铝杆1A60持稳、6/8系加工费下调210元/吨;低碳铝杆加工费上调252元/吨。氧化铝大厂投产但检修节奏频发,开工提升有限,下游原料库存持续下滑,北方铝厂冬储需求较高,今年储备量不足情况下,冬储时间有望提前,氧化铝仍存向上驱动。因北方运力不足铝锭维持去库,但下游订单已有明显减量。美国大选及降息落地、海外消息频出,国内公布增量财政政策,宏观影响仍未结束,基本面与宏观情绪仍有分歧,铝价存在反复可能,需谨慎追高。

锡:

沪锡主力跌0.72%,报258440元/吨,锡期货仓单7847吨,较前一日增加412吨。LME锡跌1.79%,报31205美元/吨,锡库存4495吨,减少25吨。现货市场,对2412云锡升水500-700元/吨,交割升水0-300元/吨,小牌贴水0-100元/吨,进口贴水800-1,000元/吨。价差方面,12-01价差-480元/吨,01-02价差-350元/吨,沪伦比8.28。虽然上周加工费小幅下调,但尚未看到冶炼厂的大幅减产,10月产量同比维持高位,国内库存已连续3周累库。但是,矿端紧缺逻辑却一直未能打破,给予价格下端支撑。而上方又因明年的佤邦复产和印尼RKAB批复加速,预期压力极大。总体而言,当前交易脉络并不清晰,价格或将窄幅波动,等待进一步基本面指引。

锌:

截至本周一(11月11日),SMM七地锌锭库存总量为12.36万吨,较11月4日增加0.24万吨,较11月7增加0.36万吨。沪锌主力跌0.04%,报24900元/吨,锌期货仓单31597吨,较前一日增加5073吨。LME锌跌0.13%,报2980.0美元/吨,锌库存244500吨,减少725吨。现货市场,上海0#锌对2412合约升水330-340元/吨,对均价贴水0-10元/吨;广东0#锌对沪锌2412合约升水315-450元/吨,粤市较沪市贴水50元/吨;天津0#锌对沪锌2412合约升水470-500元/吨,津市较沪市升水60元/吨。价差方面,12-01价差+210元/吨,01-02价差+220元/吨,沪伦比8.36。国内月差11-12月维持高位,已扩至现货有交仓利润,考虑高价下游拿货情绪不佳,预计本周交仓锌锭量较大。但考虑到国内供应仍短缺,即使上行缺乏动力但当前下游原料库存较低,若锌价大幅走低后或带动下游补库,锌在低库存情况下持续做空风险很大,价格维持震荡观点。

工业硅:

11日工业硅震荡偏弱,主力2412收于12565元/吨,日内跌幅0.75%,持仓减仓8265手至9.7万手。现货继续上调,百川参考价12005元/吨,较上一交易日下调32元/吨。其中#553各地价格区间回升至11300-12150元/吨,#421价格区间涨至12150-12850元/吨。最低交割品回归#553价格涨至11150元/吨,现货贴水收至1240元/吨。西南开启减产周期后供给呈现减量,贸易商出货节奏同样放缓。终端传导继续减弱,下游双硅计划增产仍在推迟,采购量级相对稳定、向上压价严重。行业库存延续累库、增幅放缓,仓单库存持续转移至港口,硅价整体运行重心抬升,但上方空间受压,难以支撑盘面持续上行。

碳酸锂:

昨日碳酸锂期货2501合约涨4.32%至80950元/吨。现货价格方面,电池级碳酸锂平均价上涨100元/吨至75500元/吨,工业级碳酸锂平均价上涨100元/吨至71350元/吨,电池级氢氧化锂维持66895元/吨。仓单方面,昨日仓单增加1147吨至49106吨。消息面,据中国汽车动力电池产业创新联盟,10月,我国动力和其他电池合计产量为113.1GWh,环比增长1.6%,同比增长45.5%;销量为110.3GWh,环比增长6.2%,同比增长47.4%;合计出口19.9GWh,环比下降1.6%,同比增长38.6%;装车量59.2GWh,环比增长8.6%,同比增长51.0%。供应端国内生产+进口环比均有增加,周度产量环比小幅增加,11月产量预计环比增加,据智利海关数据显示,2024年10月智利碳酸锂出口至中国的碳酸锂约为1.7万吨,环比增加2.2%。需求端11月结构性旺季得以延续,磷酸铁锂预计产量环比增加,三元下降,终端储能和电车端的市场需求仍有期待;库存端,社会库存延续降库态势至11万吨左右。现货贸易端,此前部分下游通过接仓单实现部分补库,一定程度抑制了市场采购需求,同时,下游对于高价货接受程度有限,综合导致现货市场并没有随价格上涨而火热。市场基本面好转,如若实际需求表现出持续景气,尽管供应环比有所增加,对价格仍不宜过度看空,但需要注意的是,昨日价格快速上涨,上方仍有一定套保压力,追涨需谨慎。

发表评论